2024年から制度改正となる「NISA(ニーサ)」。人生100年時代における資産形成の一助として再び注目されていますが、そもそもNISAをよく知らない……という人もまだ少なくないはず。始めるベストタイミングはいつ? 旧制度と新制度の違いは? テレビ・ラジオでもおなじみのファイナンシャルプランナー・井戸美枝さんに、今さら人には聞けないNISAに関する疑問をぶつけてみました。

CONTENTS

- 1 Q.「NISA」とはどういった仕組みですか?

- 2 Q.「NISA」を利用している人は、どのくらいいる?

- 3 Q.そもそも「NISA」が作られた背景とは?

- 4 Q.現行の「NISA」にはどんな種類がありますか?

- 5 Q.「一般NISA」と「つみたてNISA」の違いと、選ぶコツを教えてください。

- 6 Q. 「NISA」を利用するメリットとは?

- 7 Q. 「NISA」を利用する上で注意すべきことは?

- 8 Q.投資初心者が「つみたてNISA」で投資信託を選ぶときのポイントは?

- 9 Q.2024年度から始まる「新NISA」は、何がどう変わる? どこがスゴい?

- 10 Q.「新NISA」における「成長投資枠」は、どう使うのがおすすめ?

- 11 Q.2023年中に始めるのと、2024年の新制度からスタートするのと、どちらがお得?

- 12 Q.投資初心者がNISAや投資について詳しく知りたい場合、まずはどんな情報を参考にすればいい?

- 13 Q.将来に備えるためにも、NISAでの資産形成はすべき?

- 14 Profile

Q.「NISA」とはどういった仕組みですか?

A.2014年から始まった「少額投資非課税制度」のこと。通常、株式や投資信託などの金融商品を購入すると、その売却益や配当金に対して約20%の税金がかかります。しかしNISA口座(非課税口座)で金融商品を購入した場合、その利益が非課税になるのです。

たとえば証券会社の一般口座で100万円の金融商品を購入し、年間で10万円の利益が出た場合は、得た利益のうちの20%、つまり2万円を税金として納めなくてはなりません。でもNISA口座ならこの税金がゼロになり、利益が丸ごと収入になります。

そういったメリットがあるぶん、NISA口座で購入できる株や投資信託の金額には年間で上限があり、非課税で運用できる期間にも限りがあります。

Q.「NISA」を利用している人は、どのくらいいる?

A.金融庁が2022年末に発表したデータによると、「一般NISA」と「つみたてNISA」を合わせたNISA口座数は1804万4165口座でした。しかしこのすべてが運用されているわけではありません。普段利用しているメインバンクで言われるがままにNISA口座を作ったものの、どうしたらいいかわからず放置されている口座も多いといわれています。そういう意味では、本格的に制度を利用している人はまだまだ少ないといっていいでしょう。

Q.そもそも「NISA」が作られた背景とは?

A.日本では、個人が保有している金融資産の半分以上が銀行の預貯金、あるいは「タンス預金」のような現金として眠っているといわれています。NISAはこのお金を株式市場に流し、企業や経済の成長を促すことを目的に生まれた制度。これは国が20年以上前から推し進めている、「貯蓄から投資へ」という政策の一環でもあります。

Q.現行の「NISA」にはどんな種類がありますか?

A.2023年時点の現行「NISA」には、「一般NISA」と「つみたてNISA」、「ジュニアNISA」の3種類があります。下記の表の通り、年間で購入できる上限額(非課税投資枠)や、それを保有できる期間、投資可能商品などはそれぞれ違います。

大前提として、「一般NISA」と「つみたてNISA」は併用できません。どちらも日本国内に居住する18歳以上の方なら誰でも利用できますが、ご自身の投資目的や運用できる資金などに応じて、どちらかの口座を選ぶ必要があります。

一方、「ジュニアNISA」は日本国内に居住する18歳未満であれば利用でき、主に子どもの教育資金を作ったり、生前贈与などに活用されたりしています。ただし「ジュニアNISA」は、5年間の運用期間が終わっても本人が18歳になるまでは売却できない、つまり運用期間の満了までお金を引き出せません。この点が不評だったのか、2023年末で制度自体が終了することになりました。

2024年以降には、保有している株式、投資信託などは、年齢に関わらず、非課税での引き出しが可能です。また、廃止に伴い2024年以降は、ジュニアNISAでは、新規購入はできませんが、2024年以降は、5年の非課税期間を超えても、18歳になるまで引き続き非課税で保有できます。

Q.「一般NISA」と「つみたてNISA」の違いと、選ぶコツを教えてください。

A.「一般NISA」は、年間の非課税投資枠が120万円。値動きが大きい上場株式から投資信託まで選べる金融商品も幅広いですが、非課税保有期間は5年間と短いのが特徴です。120万円×5年間なので、最大600万円の投資から得た利益が非課税となります。

一方の「つみたてNISA」は、毎月一定の額で金融商品を買い付ける積立型で、年間の非課税投資枠は40万円です。金融機関によっては、100円からでも投資できる気軽さが売りですが、選べる商品は限定的で、金融庁が定める一定の条件をクリアした投資信託やETFのみになります。非課税保有期間は20年間と長め。40万円×20年間で、最大800万円の非課税投資が可能になります。

選び方としては、少額をコツコツと長期運用して確実な資産形成をしていきたいなら「つみたてNISA」。投資や金融商品についてある程度の知識があり、狙った金融商品で大きく増やしてみたい、年間40万円以上を投資したいといった明確な目的があるなら「一般NISA」です。ただし、一般NISAは、5年で終了し、ロールオーバーも不可能。運用するには期間が短すぎるのでこれから始める人には、おすすめはできません。

Q. 「NISA」を利用するメリットとは?

A.「NISA」は口座さえ開設できれば、投資経験の有無や使える資金の大小に関わらず、気軽に始めやすい投資方法です。特に「つみたてNISA」で買えるような投資信託なら、自分で直接株を選ぶための知識は必要ないですし、金融庁が積み立てに向く一定の条件を満たした商品ですから長期で運用を続ければ、リスクもコントロールできるといえます。15年、20年と時間をかけて着実に資産形成するなら、お金は超低金利で銀行に預けておくよりも、「NISA口座」の仕組みを使って運用した方がお得になる可能性があるでしょう。

また、「個人型確定拠出年金(iDeCo)」は、老後の資金づくりを目的としているので、60歳以降でないとお金を引き出せませんが、「NISA」は運用期間中にいつでも売却でき、お金の引き出しが可能です。急遽まとまったお金が必要になった時に使えるのが、「NISA」の魅力といえるでしょう。

ちなみに現行「NISA」の場合、運用途中で売却した分の非課税枠は使えなくなるので、お金を引き出してしまうと長期的な運用額は減ってしまいます。しかし2024年からスタートする「新NISA」においては、運用途中で売却しても引き出した非課税枠は翌年復活します。この改正で「新NISA」はますます使い勝手が良くなることから、投資に興味を持つ人々の間でいま再び注目を集めているのです。この点についてはのちほど詳しく説明します。

Q. 「NISA」を利用する上で注意すべきことは?

A.当然ながら、元本割れのリスクはあります。「NISA」は長期で保有し続ければ結果的に得する可能性が高い投資ですが、短期だと損をする場合も多いのが事実。だからこそ、焦って短期で儲けようとしないことです。たとえば子どもの学費や住宅の購入費など、使途が明確な資金を投入するべきものではありません。

Q.投資初心者が「つみたてNISA」で投資信託を選ぶときのポイントは?

A.投資信託(ファンド)というのは、解約が増えたりしてお金が集まらなければ運用を続けられなくなり、信託期間の満了前に繰上償還されてしまう危険性を持っています。つまり長期投資で利益を出す「つみたてNISA」の場合は、長期保有できるファンドをいかに見極めるかが大事です。具体的には、全世界に投資しているインデックスファンドで、「信託報酬(運用管理費用)」という手数料がなるべく少なく、「純資産残高」が潤沢にある銘柄を選ぶことがポイント。純資産残高は、少なくとも50億円くらいはあると安心でしょう。

とはいえ、上記のような条件を満たすファンドは限られているので、あまり難しく考える必要はありません。取り扱っている金融商品は金融機関によって異なります。金融機関で口座を開くときは何となくで選ぶのではなく、自分の運用したい銘柄と信託報酬などを比べた上でチョイスしましょう。

Q.2024年度から始まる「新NISA」は、何がどう変わる? どこがスゴい?

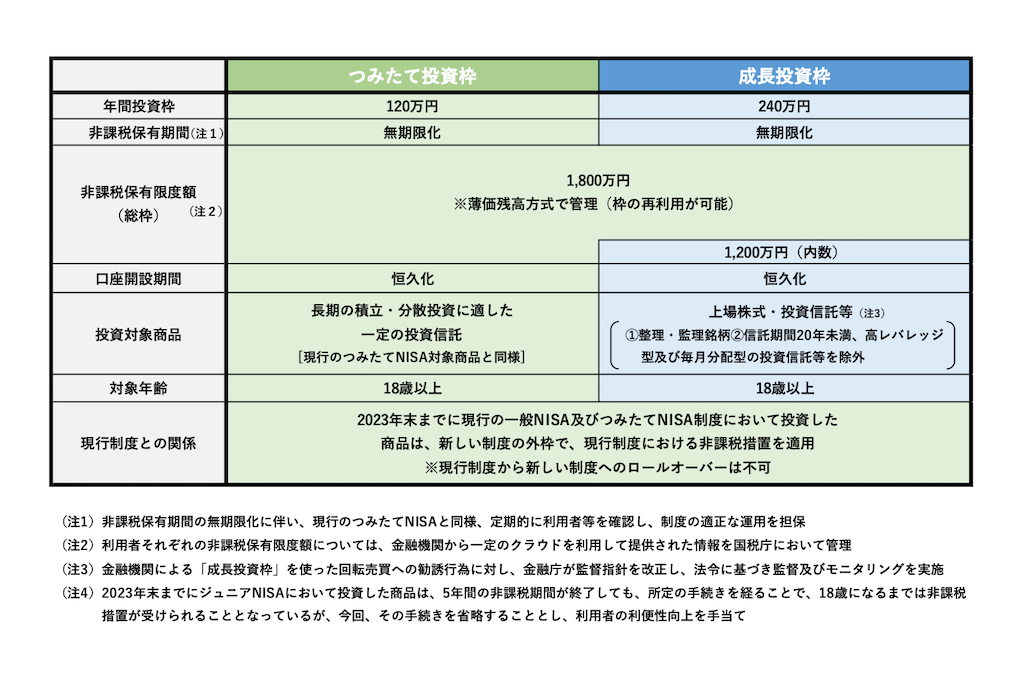

A.2024年から始まる「新NISA」は、2023年度までの旧NISAとは全くの別もので、「つみたて投資枠」と「成長投資枠」をひとつのNISA口座で運用できる新制度です。わかりやすく言い換えると、旧NISAでいう「つみたてNISA」が「つみたて投資枠」となり、「一般NISA」が「成長投資枠」に変わって、これらが一本化され併用可能になるようなイメージです。

上の表の通り、年間の非課税投資枠は「つみたて投資枠」と「成長投資枠」を合わせて360万円と大幅に増額します。それに生涯非課税保有限度額の1800万円以内であれば、非課税で保有できる期間も無期限になりました。

もうひとつ大きなポイントは、売却をして資産を引き出したとしても、使った非課税枠が翌年に復活することです。

たとえばNISA口座で、1800万円分の金融商品を運用していたとしましょう。途中で住居購入のために1000万円分を売却して資産を引き出した場合、運用額は800万円に減ります。この場合、2023年度までの旧NISA(現行NISA)のルールだと、非課税枠で再度金融商品を買うことはできませんでした。しかし「新NISA」では非課税枠が復活するので、翌年から再投資を始めれば、運用額を限度額の1800万円まで充填することができます。

つまり資産を自由に出し入れしながら、生涯にわたっての運用も可能になりました。「新NISA」は、値動きはあるものの、必要なときに使うといった預金のような感覚で利用できるのです。

Q.「新NISA」における「成長投資枠」は、どう使うのがおすすめ?

A.値動きの大きな株を含め、幅広い金融商品から選べるのが「成長投資枠」。年間の非課税投資枠が240万円と大きいので注目されていますが、これも堅実にいくなら現行「NISA」と同じで、「短期で儲けようとしないこと」が鉄則でしょう。そもそも「つみたて投資枠」と合わせて年間360万円を投資に充てられる人は少数派だとは思いますが、「成長投資枠」まで使って資産形成したいなら、ある程度の知識や経験がない限りは、「つみたて投資枠」と同じ長期保有できそうな投資信託を買っておくのが無難だと思います。

Q.2023年中に始めるのと、2024年の新制度からスタートするのと、どちらがお得?

A.先ほども説明したように、2023年度までの現行「NISA」と、2024年からスタートする「新NISA」は全く違う制度です。現行の「NISA」は2023年中ならまだ購入できますが、2024年以降はもう買えません。「一般NISA」は今年から5年、「つみたてNISA」なら20年の運用ができますから、より多くの資産を作りたいなら今年中に現行「NISA」を買って保有しておいた方がお得ですよね。

ただし、運用できる5年という短い期間の「一般NISA」は元本割れする可能性もあるのであまりおすすめしません。今から始めるなら、「つみたてNISA」を選択して20年間コツコツ投資し、限度額の800万円を目指すのがよいと思います。

ちなみに「ジュニアNISA」は、資金によほど余裕がある人でない限り、今から購入するメリットはあまりないでしょう。その分の資金を、年間投資枠360万円の「新NISA」に充てた方が、長くじっくり運用ができていいと思います。

Q.投資初心者がNISAや投資について詳しく知りたい場合、まずはどんな情報を参考にすればいい?

A.巷には投資成功術を説くセミナーや情報商材などが溢れていますが、あまりに偏った知識を得たばかりに、投資で失敗する人は少なくありません。まずは信頼できる情報源から、正しい基礎知識をつけることが大切だと思います。

NISAについて基本的なことを勉強するなら、金融庁が作っているNISAのウェブサイト。さらに投資信託について詳しく学びたいなら、投資信託協会のウェブサイトもわかりやすいのでおすすめです。

Q.将来に備えるためにも、NISAでの資産形成はすべき?

A.「NISA」を含め、投資は無理してまですべきものではないです。確かに「NISA」の仕組みは利用した方が得だといえますが、投資によって日々の生活に支障が出てしまうなら本末転倒。たとえば年収400万円くらいの子育て世帯で年間40万円の投資信託を気軽に買えるかといったら、あまり現実的とはいえないですよね。

それに、お金は使わなければ意味がありません。いま本当に必要なものや人付き合い、人生の楽しみをガマンしてまで「NISA」にお金を投じることが、果たして未来の幸せにつながるのかを考えてみた方がいいでしょう。単純に目先のお金を作るなら、1日パートタイムで働いて5000円を稼いだ方がずっと早いです。老後資金が不安なら、投資で増やす以前に、長く働けるスキルを習得したり、人との信頼関係を築いたりしておく方が効率的かもしれません。

働くことと投資で資産を増やすこと、この両輪で考えるのがベストです。いま「NISA」をやらないと損する、満額まで枠を使わないともったいないといった情報に踊らされて、焦らないこと。直近で使う予定がはっきりしているお金は預金としてしっかり確保しつつ、余裕があるときに1万円、2万円からでも「NISA」に入れてコツコツ育てておく。そんな感覚で利用できればいいのではないでしょうか。

Profile

ファイナンシャルプランナー / 井戸美枝

ファイナンシャルプランナー、社会保険労務士、経済エッセイスト。キャリアプランを含むライフプランから自身も実践しているシンプルライフの提案まで、時代に即したお金との付き合い方をわかりやすい言葉で伝えるお金のプロ。近著として『最新データと図解でみる 定年後のお金と暮らし』(宝島社)、『お金がなくてもFIREできる(日経プレミアシリーズ)』(日経BP 日本経済新聞出版)などがある。

HP

Twitter

取材・文=小堀真子