社会保険料や税金の負担増、物価上昇など。2024年現在、私たちのお金をとりまく現実はとてもシビア。そこでいま注目を集めるのが「投資」の話題です。

将来に備えるために、いまなぜ「投資」が必要なのか? 初心者は最初に何から始めればいいのか? 「MORITAKA先生」ことファイナンシャルプランナーの森本貴子さんに、投資をはじめる際に知っておくべき“基本のき”をレクチャーいただきました。

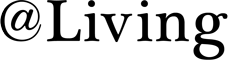

今のままだと、30年後には45%減!?

「貯金の価値」が下がる未来

先進国の中で唯一、平均年収が下がり続けている日本。子育てや老後に備え、日々の節約や貯金を頑張っている家庭は少なくないはずです。しかしこれからの時代、その貯金の“価値”が、少しずつ目減りしていくと言われているのです。

「その主たる原因が、止まらない円安と物価上昇(インフレ)です。仮に物価上昇が年2%のペースで今後も進んだ場合、預金に置いたままの100万円の価値は、30年後いくらになると思いますか? なんと、55万円相当にまで下がってしまうんです」(MORITAKA先生、以下同)

つまり、コツコツ貯めたお金を低金利の銀行に預けているだけでは、資産価値がどんどん低くなって、せっかくの貯金が目減りしてしまう……。そんな時代が、すでに始まっているのです。

「私のマネーセミナーでこの話をすると、大概の受講生の方は驚かれます。少し前に“老後2000万円問題”が話題になりましたが、今後も今のペースで物価上昇が続いた場合、年金プラスその2000万円で老後の生活を維持できるかというと……もはやそれすら難しい時代が来るかもしれません」

なぜなら家計を逼迫するのは、物価上昇だけではないから。これからますます本格化する少子高齢化にともなう、社会保障や税金の負担増も計算に入れなければなりません。

「漫然と年金や定期預金を積み立てて、老後安泰だった時代はとうに終わりました。そんな現状に対抗するために、誰でも今すぐできる対策があります。それが、お金を貯めるだけではなく、“殖やす(ふやす)”ための投資なんです」

投資を始める前に、

「現在地」と「目的」を明らかにする

さまざまな投資法が話題となっている今、自分も早く始めなければ損をする……と焦りを感じている人は少なくないはず。しかしMORITAKA先生は、焦りや不安からやみくもに知識を詰めこむ前に、やっておくべきことがあるといいます。

「私は40歳のときこの業界に入って、はや17年。今では個別株を買ったり積極的に投資を楽しんでいますが、実をいうと30代の終わりまで、今が楽しければOK! という世間知らずの浪費家で、お金の失敗も人一倍してきました(笑)。そんな私に比べたら、早いうちから投資に目を向けている今の若者は断然有利。ですから焦らずに、まずは自分の“現在地”を確認して、目指す“目的地”を明らかにしておきましょう。これがわかれば、自分がどんな投資法を選ぶべきかも必然的にわかってくるはずです」

1.月々の収支を把握する

毎月いくら貯金できる? お金の使い方を見直す

当然ながら、投資は元手となるお金がなければ始められません。まずは月々の収支のなかで、投資に充てられるだけの余力があるかをチェックしましょう。

【毎月の費用】

・住宅費 [ ]円

・食費 [ ]円

・外食費 [ ]円

・水道光熱費 [ ]円

・通信費 [ ]円

・保険 [ ]円

・衣服・美容 [ ]円

・日用品 [ ]円

・交際費 [ ]円

・車(交通費)[ ]円

・そのほか [ ]円

「毎月の手取りから支出を引いた額を求めます。投資初心者の方なら、まずは毎月の収入の20%を投資に充てることを目標にするといいでしょう」

毎月全額使ってしまう……という人は、収支の見直しからスタートを。

「たとえばコスメや洋服に2万円かけているなら、その半分を投資に回す。そのくらいのことでもOK。月々たった1万円でも、長期的な視点で見れば大きな差になりますから」

また、収入が高いからといって余力があるとは限らないとMORITAKA先生。

「夫婦それぞれが年収1千万、タワマン住まい……といったようないわゆる“パワーカップル”で、お金の相談にいらっしゃる方も意外と多いです。あればあるだけ使ってしまう生活を続けて、いつか家計が破綻してしまうんですね。つまり投資をするために、収入額はあまり関係がないということです」

自分の収支の『現在地』を把握して、少しでも貯金や投資に回す余力を作っておく。目標は収入の20%程度。これなら、どんな人にも今から取り組むことができそうです。

2.100歳までのライフプランを立てる

どんな生き方をするかで必要なお金の額は変わる

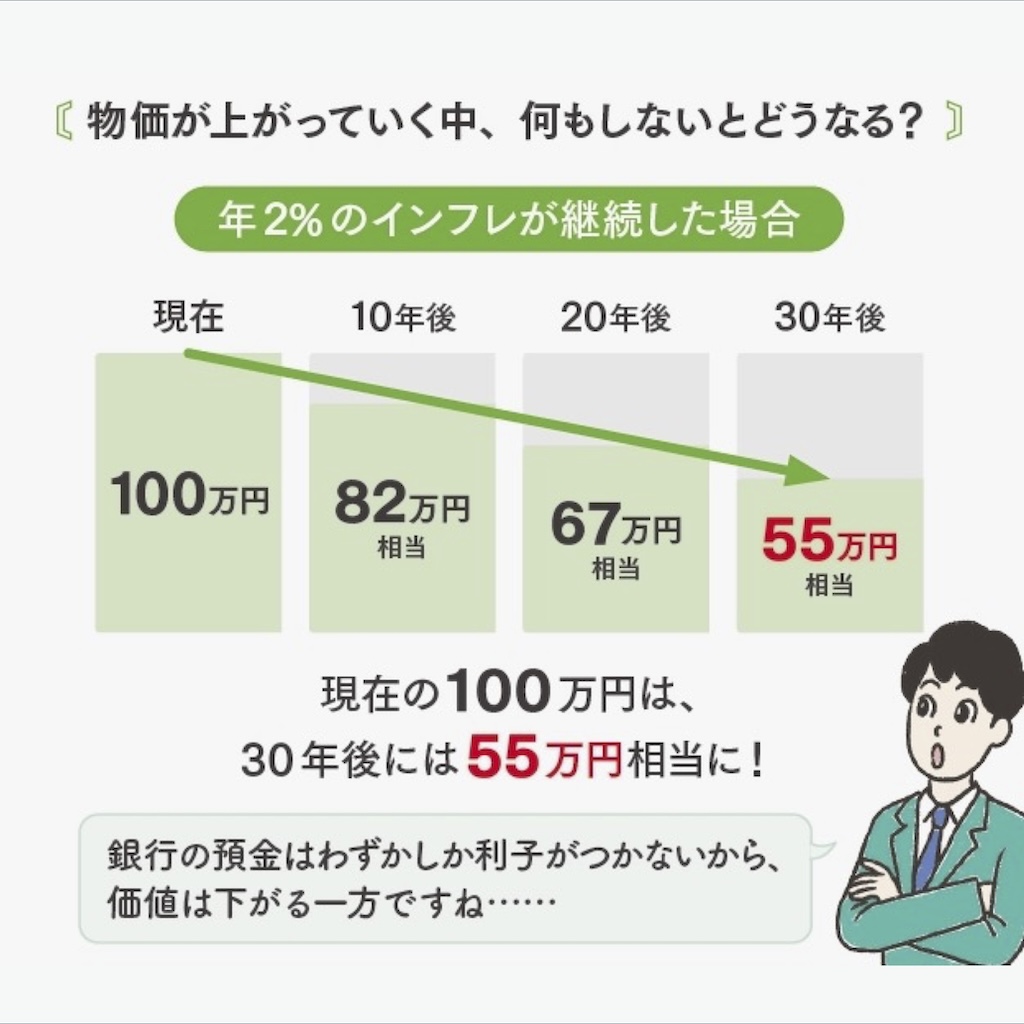

次にやるべきは、投資でお金を増やす目的。つまり将来のライフプランを描くことです。

「人生のどのタイミングで、どのくらいお金が必要になるか。私の元へ相談にいらっしゃるお客様には、生涯いくらのお金が必要になるかがわかるシミュレーションを必ずやっていただきます。ネット上には無料で試せるライフプランのシミュレーターがいろいろありますから、まずはそういったものを使って、おおまかな金額を見てみるといいでしょう」

会社員かフリーか、持ち家か賃貸か……など、人生の選択肢も多様化する時代。どう生きるか迷っているなら、先にお金のことを考えるのも手なのだとか。

「お金の悩みって、結局は人生相談です。実際にシミュレーションしてみたらもうひとり子どもを産めそうだと思ったとか、生計が維持できそうだから転職してみようかなとか、何かを決めるための安心材料になることもよくあるんですよ」

ひとつ気を付けるべきは、日本人の寿命について。

「医療は日々進歩していますから、これからも寿命は確実に伸びるでしょうね。いま20〜30代の若年層であれば、もはや100歳まで生きると仮定した上でのお金のシミュレーションが必要だと思います」

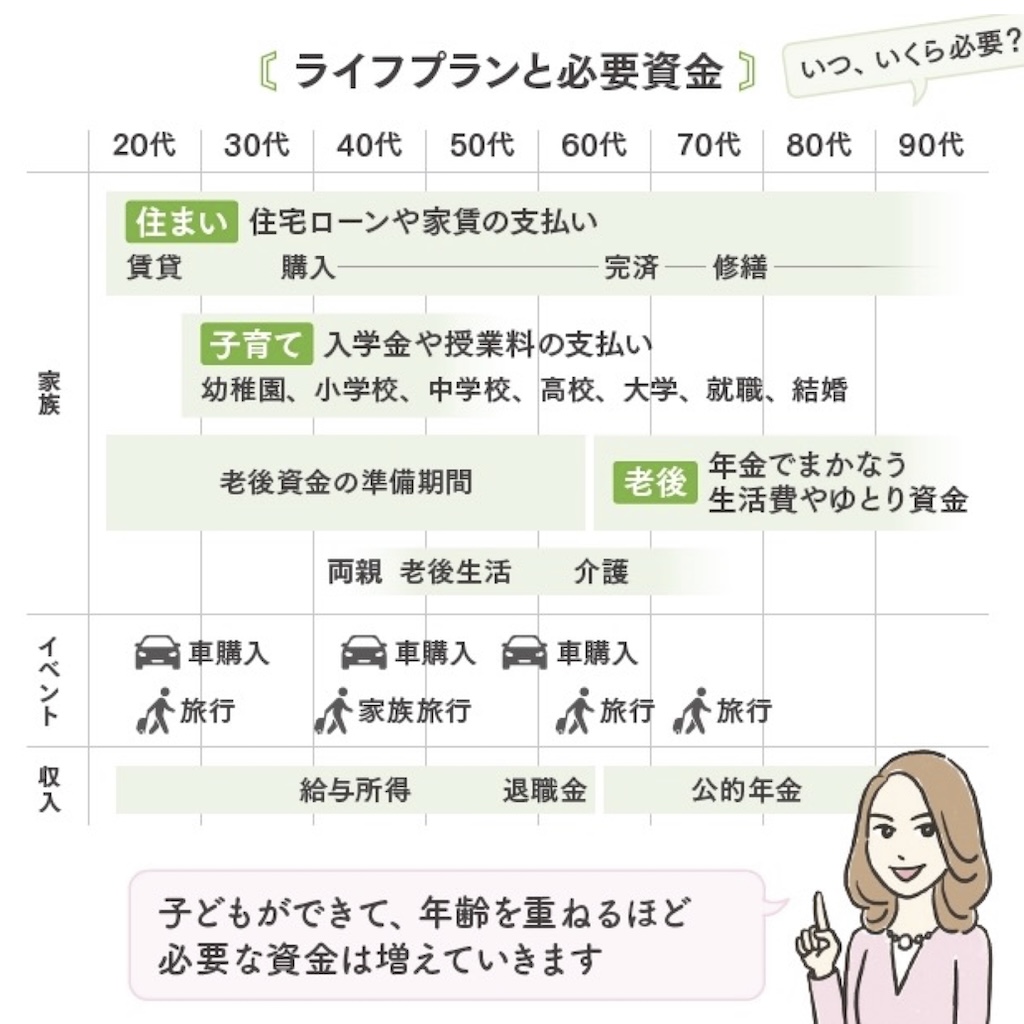

3.お金を「短期」「中期」「長期」に分類する

「中期のお金」は安全に貯めて、「長期のお金」は手堅く増やす!

大まかなライフプランがわかったら、次はさまざまなライフイベントに必要なお金を「短期」「中期」「長期」の目的に分けて考えてみましょう。具体的には、以下の表のような分け方です。

「投資を考えるときに注目すべきは、中長期のお金です。たとえば近い将来必ず必要になる中期のお金は、確実に貯めたいので定期預金などで自動的に積み立てるのが安全。逆にしばらく手をつけない老後資金のような長期のお金は、『投資』で積極的に増やすのが有効です」

1〜3をまとめると、投資を始めるには、収入の20%を長期、あるいは中長期のお金に充てて、ライフイベントに備える。そんなイメージを持っておくといいでしょう。

基本は「ほったらかし」。

積立投資で気長に増やす!

投資を始める前準備が整ったなら、次はいよいよ最初の一歩です。

「投資はもちろんリスクもあるので、保守的なところから始めることをおすすめしています。とくに着実な資産形成のために守るべき投資の基本は、『長期』にわたって『分散』して『積立』すること。たとえば、初心者なら100〜1000円単位の少額からできる『投資信託』の積立がもっとも始めやすいでしょう」

資産運用で誰もが恐れるのは『元本割れ』のリスク。たとえば企業の個別株は、不祥事などが起これば大幅に下落して損することも珍しくありません。

「一方の投資信託は、イメージでいうとお中元の詰め合わせのようなもの。ひとつの商品の中にさまざまな株式や債券が入っていて分散投資ができ、しかも運用はプロに任せられるので、株の値動きに一喜一憂せずに済むんです。もちろん価格は毎日変動するので、運用期間が短いと損をすることもありますが、10年、20年単位の長期の『積立投資』なら、保有期間が長くなるほど運用効果が上がるという性質があるのです」

2024年からスタートした新NISAや、自分で運用する年金「iDeCo」などは、まさに「長期」「分散」「積立」の投資手法を活かせます。

「これらは税制優遇制度としても非常にお得なので、ビギナーにはうってつけです。ちなみにこういった長期の積立投資で増やす唯一のコツは、できるだけほったらかしておくこと。日本人は投資に慣れていないので日々の値動きに一喜一憂しやすく、“下がっている”とすぐに売却してしまう人が多いのですが、投資信託は長く保有することで利益を出す商品です。たとえば毎月いくらか自動的に定期預金で貯蓄しているお金があるなら、それは今後、積立投資に回して運用した方がお得かもしれませんよ」

ちなみにビギナーにおすすめの金融商品は?

「投資信託の世界ではいま『米国株式(S&P500)』『全世界株式(オールカントリー)』といった商品がトレンドです。ビギナーなら、そういった人気の商品から始めるのもいいと思います。とはいえ、慣れてくるともっとリスクを負いたくなったり、特定の銘柄に興味が出てきたりするのも投資の面白いところです。結局は自分が買いたいと思うものを買うのが、後悔がないでしょうね」

3ヶ月のお試し投資からトライしてみよう

投資を始めるための最初の心構えができたなら、まずは収入の20%を投資に充てることからスタートを。

「そもそも20%捻出することが難しい人は、先取り貯蓄もおすすめ。毎月振り込まれる給与から、20%を自動的に積み立てられるようにしておくのです。3ヶ月だけとか期間を決めてトライしてもいいですし、もちろん投資することで生活がものすごく苦しくなるようなら辞めたっていい。でも私が今までにアドバイスして3ヶ月お試し投資をしてもらったなかで、『苦しいから辞めたい』といった方は誰もいません!」

「失敗してもいいからまずやってみること。日本人に多いのは、勉強ばかりして何年も行動できずに、限りある時間を無駄にしてしまうタイプなんです」とMORITAKA先生。自分の現在地がわかったなら、少額からでもまず始めてみる。それが、投資を学ぶ最も手っ取り早い方法なのかもしれません。

次回は、今回も話題になった「投資信託」のはじめ方をお届けする予定です。

Profile

ファイナンシャルプランナー / 森本貴子(MORITAKA先生)

大阪府豊中市出身。23歳で渡米、NYで20代を過ごし、役員秘書、弁護士秘書などを経て、仏ル・マン24時間優勝チームのマネジメントに従事。帰国後は外資系保険会社に入社、2014年より独立系FP会社「Gift Your Life」に勤務する。600回を超える企業向けセミナーに登壇、個別相談実績は3000世帯以上。脳科学にもとづくプロコーチでもある。

森本貴子『新NISA +iDeCo+ふるさと納税のはじめ方』(ワン・パブリッシング)

MORITAKA先生が登場人物たちの将来のライフイベントに合わせたマネープランを提案。わかりやすいマンガ&会話形式で、「投資についていまさら聞けない事」「NISAのはじめ方」[iDeCoって何?」「ふるさと納税はどこがお得なの??」が理解できる。

取材・文=小堀真子